3 février 2021 • Open Economy

Open Banking : les enjeux technologiques (Traditional IT vs Open IT)

La mise en place de ces modèles implique une refonte de la stratégie IT des ban...

9 février 2021 • Technologie

Rappel de l’histoire Kodak: L’effet Kodak est un phénomène bien connu. Leader de l’industrie photographique dans les années 70, Kodak a développé le premier appareil photo numérique, mais la société a préféré se concentrer sur le marché du cinéma, en refusant de croire au succès de l’appareil photo numérique. Elle a malheureusement raté le train et a fini par abandonner la compétition. Malgré la reconnaissance et les innovations réalisées par cette entreprise, Kodak est souvent pris en exemple pour décrire le moment où une société ne parvient pas à saisir et comprendre l'importance d’un changement stratégique, ce qui entraîne des conséquences désastreuses. Depuis une quinzaine d’années, l’histoire de Kodak est devenue un récit terrifiant pour les dirigeants sous-estimant la révolution digitale et l’impact des nouvelles technologies.

Le risque pour les banques d’être laissé pour compte

Depuis quelques années, les banques et les institutions financières de place sont confrontées à un scénario extrêmement semblable à celui de Kodak. Alors que des marchés comme celui de l’Europe se sont ouverts, des concurrents plus agiles ont fait leur apparition. Acteurs agiles proposant des produits et des services innovants qui se démarquent des banques traditionnelles par le digital. Dans un premier temps, les banques ont eu tendance à refuser le changement déclenché par ces nouveaux entrants, pourtant le danger est bien là et ces acteurs remettent en question le positionnement des banques. Cependant deux choix se présentent à elles: tirer parti de la révolution digitale et des nouvelles technologies pour innover ou ne pas réagir pas et voir sa valeur s’éroder avec le temps. ⏱

Dans le monde entier, les services financiers connaissent une période d’accélération intense au niveau technologique, via le mobile, l’Open Banking et les APIs, l’intelligence artificielle, le big data ou encore l'expérience client. Les attentes des clients sont de plus en plus importantes et les natifs du digital se sont détournés de leurs banques traditionnelles au profit de services bancaires mobiles. Les Fintechs ont grandement contribué à cette révolution digitale et technologique, rendant les banques traditionnelles lentes et réticentes aux changements, faisant tout pour freiner les évolutions et maintenir le statu quo.

Alors que certaines banques ne réalisent pas tous les bienfaits de cette transformation, elles n’auront pas à tout abandonner ou à tout changer pour capitaliser sur la révolution digitale en cours. Des méthodes rapides et indolores permettent de se focaliser sur le digital tout en commençant à petite échelle et à faible coût: Greenfield (ou Spin-Off) pour une évolution rapide.

" Les banques traditionnelles ne doivent pas se reconstruire pour durer, mais pour changer en continu. "

Nicolas Pinto - Marketing Manager, Skaleet

Mesdames et messieurs, ne restez pas sur la touche ! 🚨

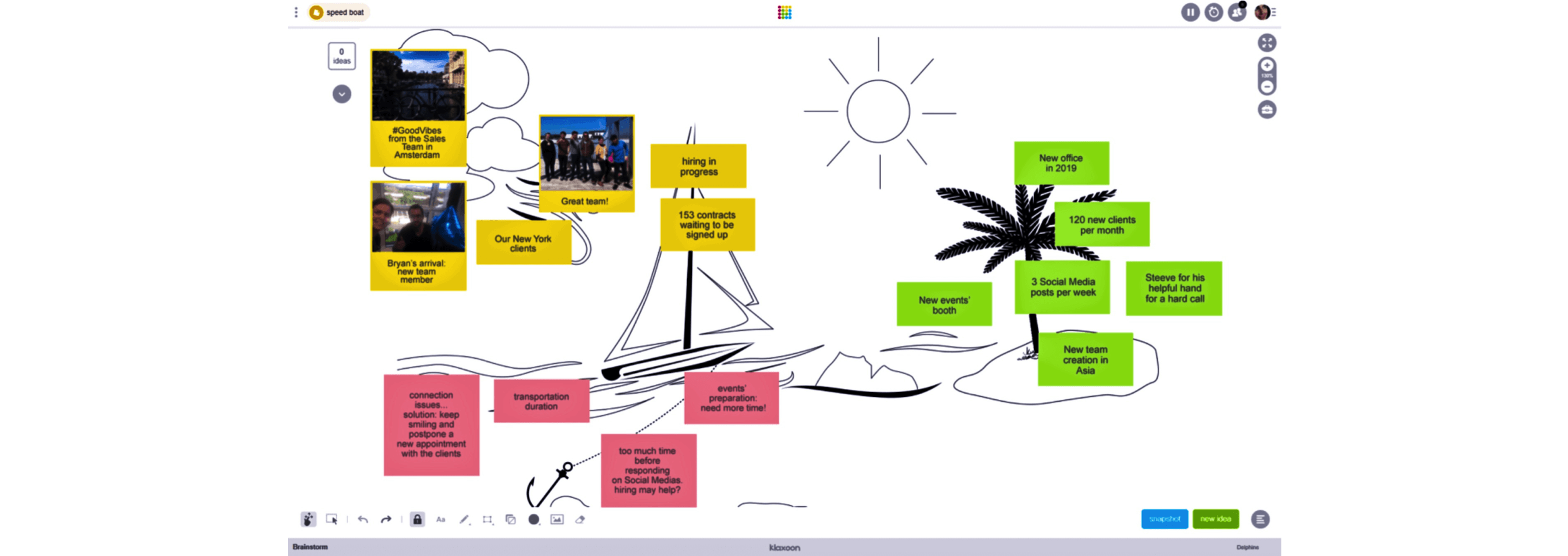

Intéressons-nous à un jeu collaboratif créé par Luke Hohmann dans son livre “Innovation Games: Creating Breakthrough Products Through Collaborative Play”. À la base, cette méthode de travail permet de concevoir des produits innovants via un jeu collaboratif, tout en justifiant l’agilité d'un hors-bord. Le concept est plutôt simple, comment votre hors-bord va-t-il réussir à rejoindre son objectif, à savoir une île déserte (un Go-To-Market par exemple), alors que vous devrez faire face à différentes difficultés comme le vent (peut-être également en votre faveur), les ancres qui sont des freins ou encore les récifs qui sont des obstacles.

Évitons de rentrer dans les détails de ce jeu que nous pouvons utiliser à différents moments de vie d’un projet (phase de lancement d’un projet, pendant ou dans la phase d’analyse), c’est un véritable outil collaboratif exigeant de l’agilité, de la flexibilité et de la rapidité pour avancer. Née l’analogie hors-bord versus les paquebots, où les hors-bords (FinTech ou Néo-banques) sont décrits comme des bateaux rapides, agiles et en capacité à pivoter plus facilement pour accéder à des objectifs inatteignables pour des paquebots (banques traditionnelles), en raison de leurs poids, de leurs grandeurs et de leurs difficultés à manoeuvrer. 🚤

À partir de là, une nouvelle réflexion émerge, celle de la création d’un nouvel acteur avec une nouvelle pensée, de nouveaux processus et une nouvelle identité. En faisant table rase, en gagnant en indépendance et en se basant sur les préceptes d’agilité, du digital et de l’utilisation des dernières technologies (Open Banking, Open APIs, Cloud, …), les paquebots (banques traditionnelles) se retrouvent dans la capacité à créer des acteurs digitaux qui seront capables de saisir les opportunités et de s’adapter aux changements du marché. Dès le premier jour, ce nouvel acteur doit reposer sur une culture de l’innovation, avec une technologie ouverte, flexible et modulaire pour permettre le lancement rapide de nouveaux produits.

En adoptant cette vision stratégique, les banques réussiront la scission de leur IT et deviendront un acteur durable sur le long terme. Avec un nouveau Core Banking Platform répondant aux dernières exigences technologiques, les banques pourront fonctionner à la même vitesse que les startups. Kodak aurait pu faire ce choix, en travaillant sur la création de nouvelles solutions digitales, ils auraient pu conquérir de nouveaux clients, tout en orchestrant une transition auprès de leurs clients pour assurer leur place sur le marché.

Innovation. FinTech. Banque Digitale. Néo-banque. Open Banking. Core Banking. Cloud.

3 février 2021 • Open Economy

La mise en place de ces modèles implique une refonte de la stratégie IT des ban...